是新聞網 記者/ 記者/林偉志

圖/unsplash

美中關係緊張升溫,加上經濟前景不確定性,使投資市場震盪加劇,過去被視為典型的防禦性資產:債券,也在川普2.0時代中難以完整發揮防禦功能。為了幫助投資人降低投資組合的波動風險,及達到相對穩健收益的目標,投信業者將部份基金納入「被動式的掩護性買權ETF」,由於掩護性買權是透過賣出買權來收取權利金,因此相對不受到市場環境、利率,公司股價變化等影響,當市場不確定性攀升時,投資人能享有較穩定的權利金收益及降波動能力。

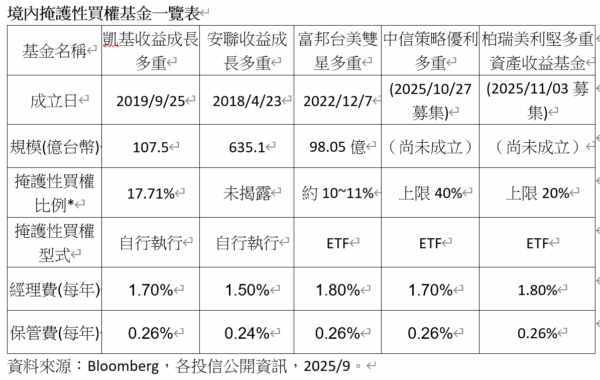

攤開市面上產品,目前有納入掩護性買權基金的產品,包括:凱基收益成長多重資產、安聯收益成長多重資產、富邦台美雙星多重資產、中信策略優利多重資產,及11月發行的柏瑞美利堅多重資產收益。

法人指出,掩護性買權ETF是透過賣出買權來收取權利金,類似「收租金」的概念,因此在市場盤整或下跌時,相對其它資產更能起到穩定收益的效果。一般來說,掩護性買權部位占基金比例越高,代表基金有較穩定的權利金收益及降波動能力。

進一步細看基金配置,目前掩護性買權比重最高的基金為中信策略優利多重資產,配置將近40%,其次為柏瑞美利堅多重資產收益,值得注意的是,柏瑞這檔基金是用股加債的掩護性買權,不同於其他基金是以股票為主。而凱基、富邦的多重資產基金配置16.3%及10.3%,安聯則未揭露。

中國信託策略優利多重資產基金經理人羅世明指出,從統計數據顯示,全球股市估值已走到相對高點,雖然2026年總體經濟擴張、企業獲利成長及貨幣政策持續維持寬鬆,但此時投資人應開始思考將部分投資策略,由積極成長調整為相對穩健的收益組合,訴求在兼顧資本利得、收益分配的目標下,能進一步降低受市場波動影響的風險。

另一方面,投資人配置高比重的掩護性買權ETF,雖意味著可能會犧牲較多的上檔空間,但也讓整體投資組合的波動度進一步降低,並達到穩定收益的效果,對於追求長期穩定收益的投資人,為資產配置中不可或缺的一環。

※免責聲明:文中所提之個股內容,並非任何投資建議與參考,請審慎判斷評估風險,自負盈虧。